2020.08.14

WealthPark资讯总监铃木的连载专栏 非上市股票投资和非上市股票投资基金的基础

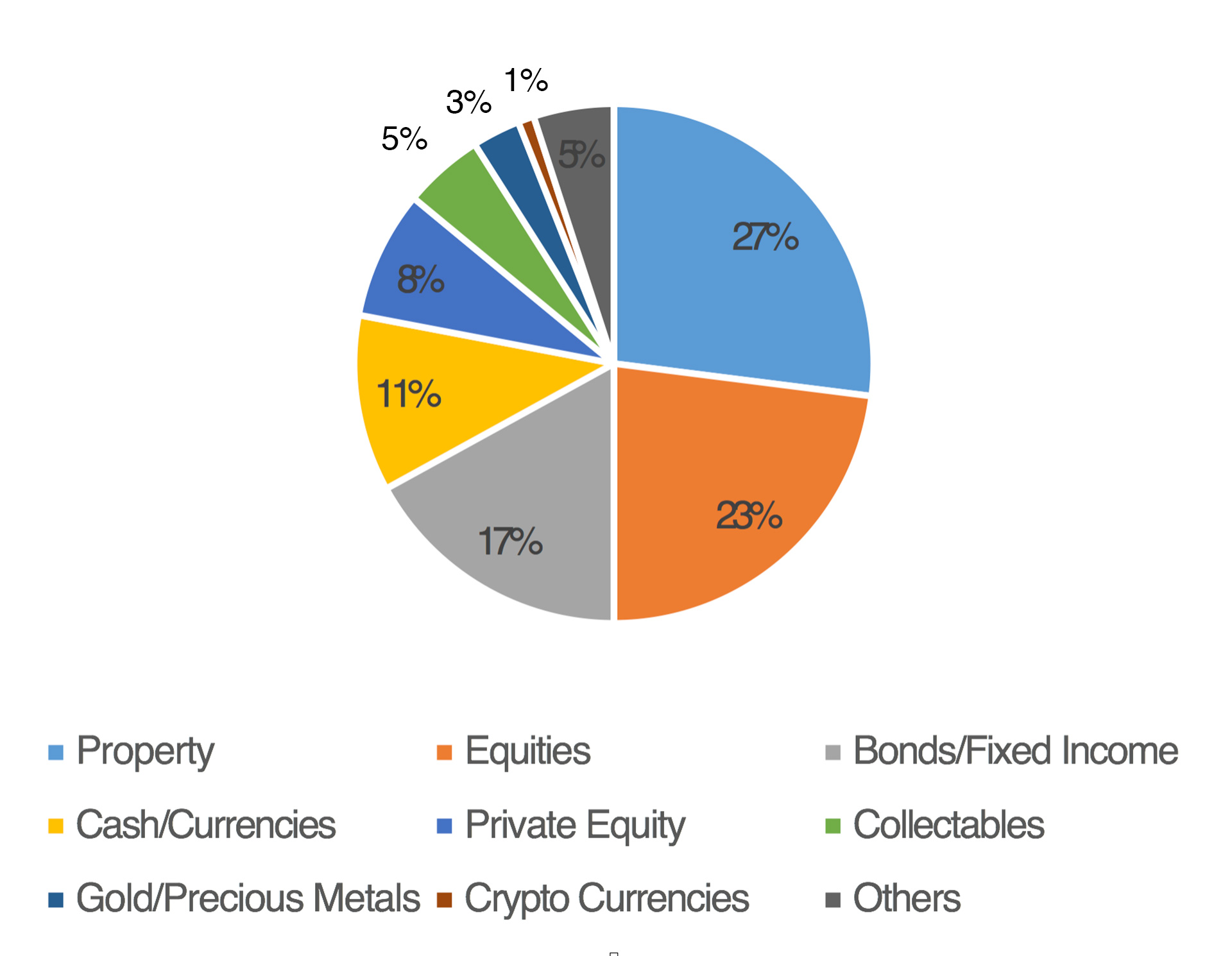

在2020年6月的文章中,我们根据全球房地产咨询公司Knight Frank(英国总部)的2020年财富报告对个人富裕层和资产构成进行了调查,当时的资产构成如下。 (图1)

当时虽然没有提到,但是私募股权占8%,仅次于不动产、上市股票、债券、现金。

因此这次我想跟大家介绍一下包含私募股权(非上市股票)等的相关情报。

图1 保有超过USD30M(约30亿日币)个人富裕层的资产结构 (出处: Knight Frank)

与已经在股票市场上公开上市的公开股权(Public Equity)相反,尚未公开上市的公司,还没在股票市场上市上柜的公司股权,称为私募股权。

也就是说,富裕层正在投资未上市股票/私募股权,这一事实意味着他们拥有尚未上市公司的股票。

这时,可以试想看看投资一家非上市公司,作为投资购买非上市公司的股票很容易,但是投资资金返还的时机仅在①公司上市时②在被公司收购时③在公司购回自己的股份时。

一般而言上市股票可随时出售,但却不清楚何时非上市股票会出现①至③的情况,因此有可能永远无法售出。反过来看,未上市公司上市时可以获得高报酬的可能性很高。因此,我想这部分是值得权衡的。

虽然这么说,但在当今世上非上市公司比上市公司多得多的情况下,资产运用的一部分应分配给哪一家非上市公司?资金应该要投注在「投资复数未上市公司的基金」且「营运该基金的人可以信任」,因此可以说「用未上市股票投资基金做资产用运」。

像这样利用未上市股票投资基金做资产运用的人,不管在全球或日本,都不只是个人富裕层,像是政府、私人银行、证券公司、保险公司、年金基金等机构是主要投资者。

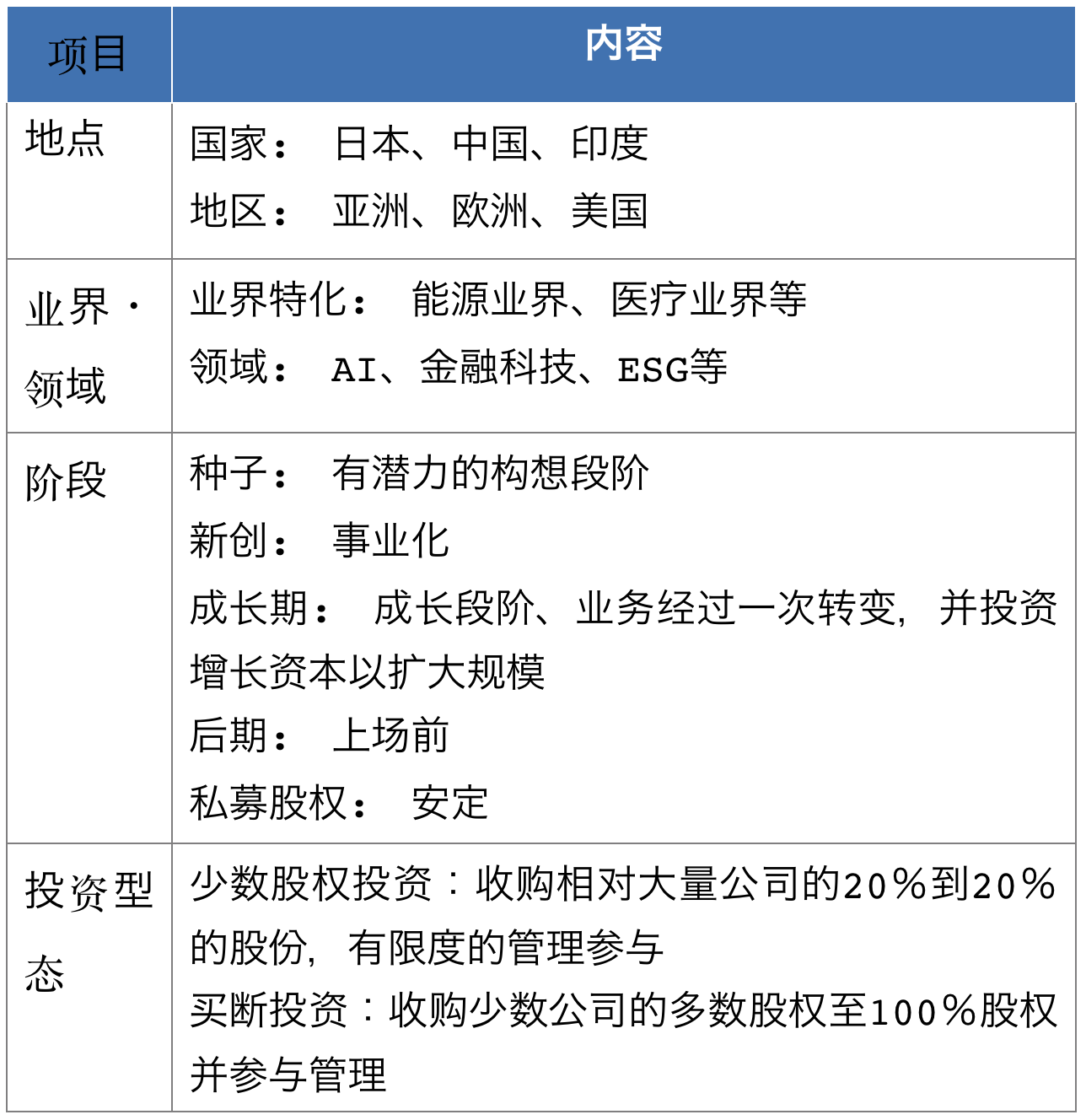

一方面,作为「投资复数未上市公司的基金」,目标的未上市公司,针对所属行业不同(汽车、物流、制药等),阶段也不同(刚成立的公司、稳定的公司等)。此外,「管理基金的人可以信任」这一部分,基金的营运者有擅长取得各式各样未上市公司0~20%股份的,也有获得过半数~100%多数股权并参与管理的类型。因此不管个人富裕层或机构的投资者,可以按照表1的方式来整理并进行投资。

表1 基金整理

基金营运公司也具有与上述相同的组成,由于自己的团队由来自亚洲医疗行业和金融机构的人员组成,因此决定要做亚洲医疗行业的少数股权投资,像这样除了创建基金概念之外,还要确定要收集的资金量、基金规模、基金期限、目标投报率・给投资家的优先报酬,和投资家沟通等,大约需要一年时间才能获得投资者的投资承诺。

基金的规模不是越大越好,可以根据与基金概念相匹配的地区、行业、阶段等,确认有多少投资机会来确定合适的规模。例如当年我在印度时,在未上市的股票投资基金市场中有1000亿日元的基金,这似乎相对于投资机会来说太多了。

不过,基金期限一般为10年,前5年以投资为重点,后5年为回收期,一般是出售所投资的股票并将利润返还给投资者。

在上表1中,私募股权之后的阶段和投资方式,通常买断类型的基金在全球为期10年。一般投资5年回收5年,但在那之前的基金期限可能短至7年,而不是10年。

实际上,即使基金期限为10年,但如果环境不好,也对于双方来说都有较好回报时,将出售时机延后也是常有的事情。

对基金作出投资承诺的投资者不会立即付清全部款项。在作出投资承诺后,当基金经营者实际上将投资承诺附于要投资的非上市公司并进行投资时,再支付投资承诺金额。 (一般这称为分期缴款)

然后在资金投入之后,最初出售时把投资者的优先收益润返还给投资者后,基金运营商将收取部分成功费用,而剩下的再分配给投资者是很普遍的。

在日本时,我参与能源、网路、通信业务特化的新创、成长、后期阶段的投资业务,之后在印度的孟买常驻了4年半,作为基金的经营者,处理印度一家成长期公司的投资业务。之后回到日本,在出资者那边参与了多数的投资。

在印度常驻时,复数投资和并购并不常见,主张并购的基金大多也只是进行少数的投资。但这当中约有和8件成长期投资基金的投资者有深厚的关系,包括和日本在内的先进国家不同,有些只有发展中国家才有的乐趣。

这次针对资产运用,和大家分享对于非上市股票投资和非上市股票投资基金的基础。目前局限于富裕层和机构投资者的世界可能会逐渐向个人开放。

可能存在包括流动性等的各种问题,但我认为了解并认识到风险的投资者,可能会觉得如果有投资未上市股票和未上市股票投资基金的机会也满有趣的。

【注意事项】

本文包含作者个人观点。因此如果您有任何疑问或疑虑,欢迎和我们咨询。提出任何问题,我们将不胜感激。

本文无意招揽或建议买卖任何投资,也不暗示或保证任何投资结果或回报。根据本文引起的任何损失不承担任何责任。